当サイトには、プロモーションがふくまれています。

自分も始めた方がいいのかな?

上記のお悩みに答えます。

僕は、2020年から「つみたてNISA」と「iDeCo」を活用して、インデックスファンドに投資しています。

この記事を読めば、

- 勝手に貯金されて、お金が自動で増える方法がわかる。

- つみたてNISA、iDeCoをあなたも始めることができるようになる。

僕がやっているのは、つみたてNISAで月5000円、iDeCoで月5000円、合計月1万円ずつの少額投資です。

少額でも、まずは「やってみることが大事」。

当記事は、金融庁のサイトや、資産運用の基本が完全無料で学べるオンラインセミナー「資産運用の無料オンライン相談『マネイロ』」を参考にし、解説しています。

【つみたてNISAで勝手に貯金】簡単な投資方法【やらなきゃ損】

当記事で、雪だるま式にお金を増やす、ラクで簡単な投資方法について解説します。

一言で言うと、インデックスファンドに投資して、つみたてNISAやiDeCoで税金が免除される制度を活用しようという話です。

インデックスファンドとは?

インデックスファンドとは、すべての会社に少額ずつ広く投資する「投資信託」のことです。以下より、わかりやすく解説します。

「インデックス」とは、株価指標のこと。

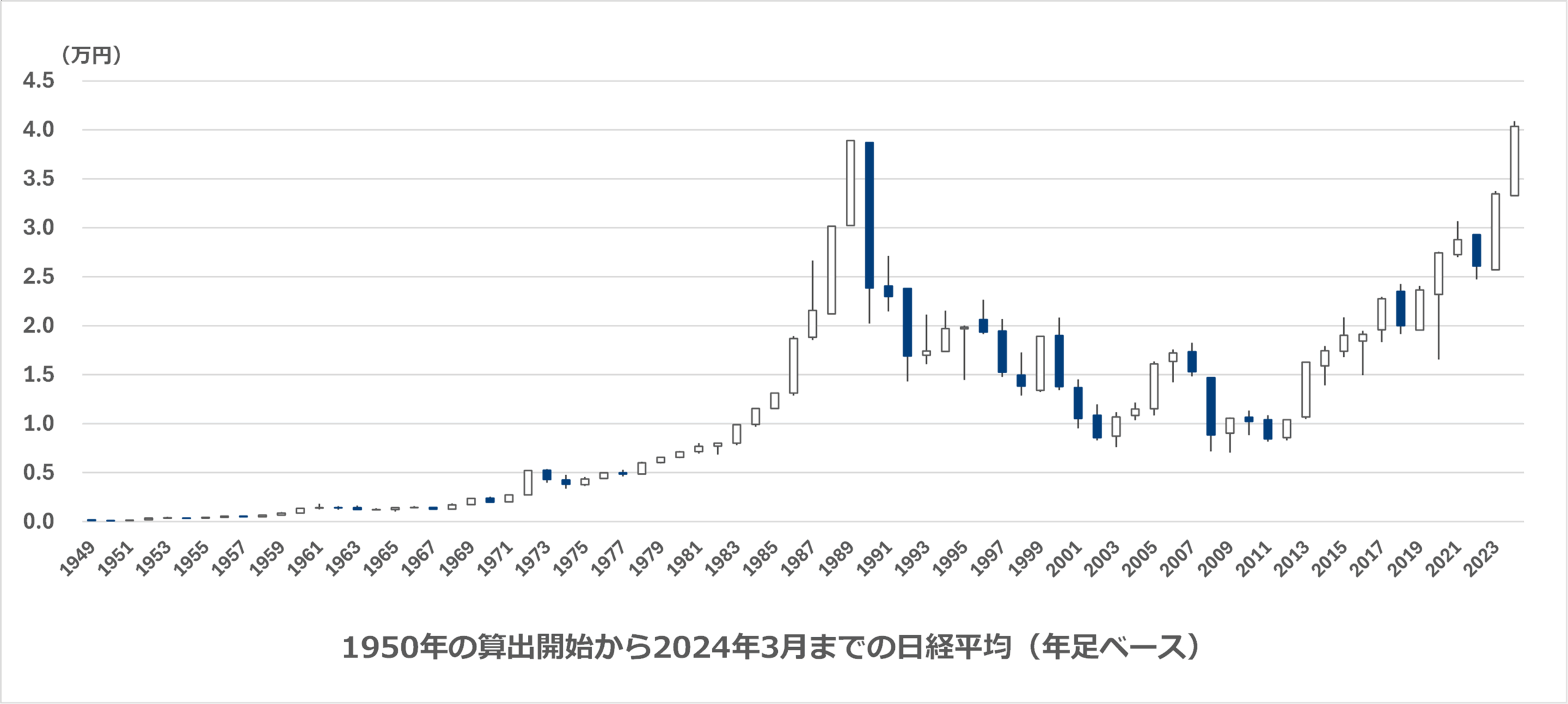

株価指標とは、「日経平均」とか「NYダウ」といった、日本のすべての会社の株価やアメリカのすべての会社の株価などの推移を表したもののこと。

↑こういうやつのことです。

ファンドとは、「投資信託」のこと。

「投資信託」とは、プロにどの株を買うかをまかせて投資をするしくみのことです。

多くの投資家から集めた資金を、プロの運用会社が運用し、その運用成果を投資家全員で分配します。

そして、インデックスファンドとは、「日本のすべての会社の株」や「アメリカのすべての会社の株」を毎月決まった額ずつ買っていく「投資信託」のことです。

「世界の新興国の株パック」、「アメリカの会社の株パック」、「日本の会社の株パック」みたいな商品・銘柄が、あらかじめ用意されているので、こちらがやることはその中から好きなものを最初に選ぶだけです。

>>どういった商品・銘柄があるかについてはこちら:楽天証券全銘柄ランキング

手数料が無料のインデックスファンドをえらぶ

具体的に何をやれば良いかというと、楽天証券やSBI証券 口座開設(無料)などの証券会社のサイトから、インデックスファンドの銘柄を選んで投資します。

インデックスファンドは、株価指標に合わせて自動的に株を選ぶだけということもあり、手数料が無料のところが多くあります。

リスクを減らして着実に長い目でお金を増やすのが、結局のところいちばんなので、手数料無料のインデックスファンドを選びましょう。

長期的な目で見れば、予測が立てやすい

株式投資は、短期で一獲千金を狙うと大抵失敗します。ごく稀に大儲けする人もいますが、失敗して大損する人もたくさんいます。ほぼギャンブルです。

どんなに勉強したとしても、短期的に株価が上がるか下がるかを予測するのは難しすぎるからです。

しかし、20年〜30年〜40年と、長期的に見た場合だと予測は立てられます。

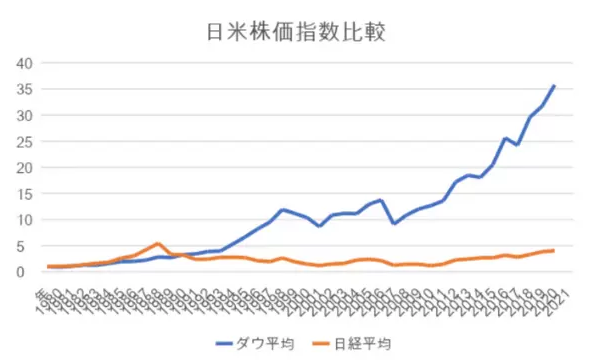

以下は、日本全体の株価と、アメリカ全体の株価の比較とその推移です。

青がアメリカ、橙色が日本です。これを見て分かるように、アメリカの株価は長い目で見ると確実に上がっています。

つまり、20年~30年~40年の長期的な目で見れば、米国株に投資すると、得をする可能性が高いと言えます。

リーマンショックやコロナショックなど、一時的に株価が暴落することはあっても、結局その数年後にはアメリカの株価は復調し、成長しています。

こちらについては、以下の動画が、とてもわかりやすくて、参考になります。

複利の効果で、少額でもお金が増える

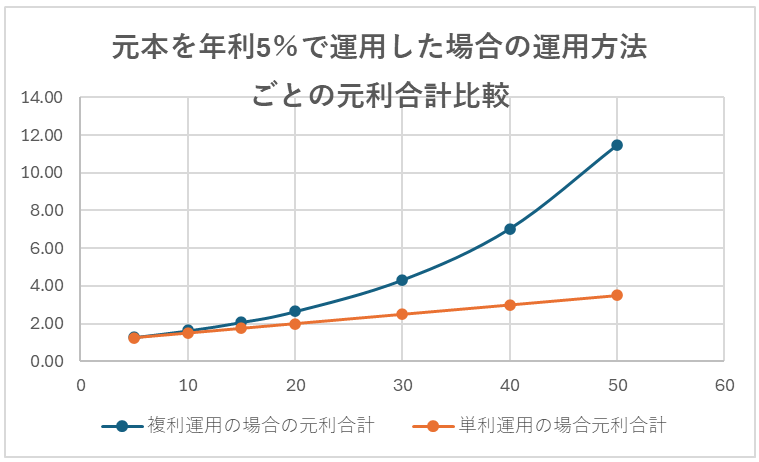

インデックス投資は、少額でも、10年、20年、30年と長い期間と積み立てて行けば、単に貯金するよりも多くのリターンが見込めます。

なぜ少額でも多くのリターンが見込めるかというと、「複利」の効果が大きいからです。

毎月利益が出た場合、その利益分も翌月に上乗せして投資していくように設定すれば、複利効果で利益が膨らみます(証券会社のサイトでインデックスファンドの銘柄を選ぶ際に、最初に設定すれば、その後は毎月全部自動でやってくれます)。

この場合、その利益分も合わせた額に対して利息がつくようなイメージで、雪だるま式に利益が増えるので、長期スパンで考えるとものすごく得をする可能性が高いです。

たとえば、利益分を翌月に繰り越して積み立てる場合(複利)と、それをしない場合(単利)では、以下の図のように長期間運用すればするだけ、ものすごい差が出ます。

出典元:元本を年利5%で運用した場合の運用方法ごとの元利合計比較

これについては、【複利は恐ろしい】複利運用とは。わかりやすくお金の増やし方を解説でくわしく解説していますので、ご参照ください。

-

-

【複利は恐ろしい】複利運用とは。わかりやすくお金の増やし方を解説

複利は恐ろしいです。複利を活用して投資すればお金を大きく増やすことができます。お金を増やす方法を知りましょう。

続きを見る

NISAやiDeCoを活用して、税金を安くする

NISA(ニーサ)やiDeCoとは、株式投資で利益が得られる際にかかる税金が免除される制度のことです。

本来、投資信託で利益が出たときに、受け取れる金額に対して税金が20%もかかります。たとえば、利益が10万円だったら2万円が税金で取られて手取りは8万円です。

しかし、NISAやiDeCoを活用すれば、本来かかるその税金が全額免除されたり、掛け金分の税金が控除されたりするので、利用しない手はないです。

NISAとは?

NISA(ニーサ)は日本で、2014年から始まった制度で、以下のような変遷を経て、現在の形になっています。

NISAの歴史:

- 2014年:一般NISAスタート(年間投資上限100万円→120万円)

- 2016年:ジュニアNISAスタート(未成年向け)

- 2018年:つみたてNISAスタート(長期・積立・分散投資向け)

- 2024年:新NISA制度に完全リニューアル(非課税枠が大幅拡充&恒久化)

2024年からの新制度では、つみたて投資枠と成長投資枠が併用でき、非課税投資枠が合計1,800万円に増えるなど、かなり有利な制度になりました。

NISAやiDeCoは、リスクが少ない

「NISA」や「iDeCo」は国が用意した制度なので、購入できる銘柄は、あらかじめ金融庁の定めた基準によってふるいにかけられたものに限られているので、安心です。

また、先述したとおり、米国株のインデックスファンドへの投資なら、長期的に見ると、高確率でお金が増えると言えます。

そして、毎月利益を翌月に上乗せして再投資する設定にしておけば、複利効果も相まって、10年、20年、30年先なら大きなリターンが望めます。

iDeCoとは?

iDeCo(確定拠出年金)とは、NISAと同じく、インデックスファンドに投資した際に税金が免除されるしくみのことです。

NISAとiDeCoの違いと特徴

| NISA | iDeCo | |||

| つみたて投資枠 | 成長投資枠 | |||

| 対象年齢 | 18歳以上 | 原則20~65歳未満 | ||

| 年間投資枠 | 120万円 | 240万円 | 14.4~81.6万円 | |

| 非課税保有限度額 | 1,800万円(総枠) | 制限なし | ||

| (うち成長投資枠は1,200万円まで) | ||||

| 対象商品 | 長期の積立・分散投資に適した一定の投資信託 | 上場株式・投資信託など | 投資信託・保険・預貯金など | |

| 税制メリット | 積立時 | ー | 全額所得控除の対象 | |

| 運用時 | 運用益は非課税 | 運用益は非課税 | ||

| 受取時 | 上場株式の配当金等は非課税(株式数比例配分方式を選択している場合) | 退職所得控除・公的年金等控除の対象 | ||

| 引出制限 | 制限なし | 原則60歳到達まで引出不可 | ||

NISAと大きく違うのは、60歳になるまで引き出すことはできないという制約があることと、掛金全額が所得控除の対象となることです。

ふつう、収入に対して何割かの所得税と住民税が引かれますが、iDeCoで掛けた分の金額は自分の収入額から差し引かれて計算されるシステムになっています。つまり、iDeCoで投資した分、税金が安くなります。

ポイント

たとえば、年収400万円の人が、iDeCoで年間20万円掛けると、税金(所得税・住民税)は400万円に対してかかるのではなく、400万円から20万円差し引いた380万円に対してかかるようになります。

仮に、税金(所得税・住民税)が収入の1割に対してかかるなら、400万円に対してなら税金は40万円取られますが、380万円に対してなら38万円なので、年間2万円得したことになります。

現在、日本人の平均寿命は、男性が85歳、女性が89歳となっており(参考:自分で入る、自分で選ぶ、もうひとつの年金「iDeCo(イデコ)」)、65歳以降の生活が20年以上続く人がたくさんいます。

貯金するだけだと、お金が減る

言うまでもなく、「株式投資」は必ず利益が出るわけではありません。損するリスクもあります。

だから、「貯金の方が安心」という考えの人は多いです。

でも、本当にそうでしょうか。よく考えてみてください。

政府はいま、日本の景気を良くするという名目のもと、日本銀行にお金をたくさん刷らせてお金を増やしています。

ということは、出回っているお金の価値がどんどん下がっていくということです。

たとえば、50年後に全体的な物価がいまの2倍になっていたとしたら、銀行に100万円預けていたとしても、50年後その価値は半分です。知らないうちに50万円捨てたのと同じことになります。

貯金するだけでは、そのお金の価値そのものを、何年も先まで維持できない可能性が高いのです。

長期的な目線で考えれば、米国株への「インデックスファンド」ならリスクも少なく、お金が増やせる可能性が高いので、貯金のほうが損する可能性が高いという考え方もできます。

このあたりの考え方については、以下の書籍が参考になります。

まとめ:NISAやiDeCoを利用して、インデックスファンドに投資しよう

「インデックスファンド」を始めるには、証券会社で証券口座を開設する必要があります。

窓口で証券口座を開設できるところと、ネットから申し込みできるところがあります。ネットから申し込みできるところの方が手数料が安い、または無料のものがあるので、ネットから申し込みするのが一般的です。

ネットから申し込みできる証券会社は、楽天証券やSBI証券 口座開設(無料)などがあります。

楽天証券で口座開設する場合は、モッピー経由がお得です。

面倒なのは最初だけ

インデックスファンドは、面倒なのは最初だけで、一度はじめてしまえば、毎月決まった額がクレジットカードや銀行口座を通して引き落としされて、自動的に毎月、決まった額が運用されます。

最初はやってみないと分からないことだらけですが、やってみて分かることがたくさんあります。まずは、行動してみることです。最初は小さく行動して、少しずつ大きな成果を出していきましょう。

なお、2018年より以前は、いまほどインデックスファンドの手数料が無料の銘柄はなかったし、2014年以前は、税金が全額免除される制度もありませんでした。

いまほど、インデックス投資が気軽にできる時代は過去に類を見ません。